閉じる

カテゴリーから探す

閉じる

寄附金額から探す

閉じる

自治体から探す

| 北海道 | |

|---|---|

| 岩手県 | |

| 宮城県 | |

| 山形県 | |

| 茨城県 | |

| 栃木県 | |

| 千葉県 | |

| 埼玉県 | |

| 神奈川県 | |

| 新潟県 | |

| 富山県 | |

| 山梨県 | |

| 静岡県 | |

| 愛知県 | |

| 岐阜県 | |

| 三重県 | |

| 石川県 | |

| 福井県 | |

| 滋賀県 | |

| 京都府 | |

| 大阪府 | |

| 兵庫県 | |

| 和歌山県 | |

| 岡山県 | |

| 島根県 | |

| 山口県 | |

| 高知県 | |

| 福岡県 | |

| 熊本県 | |

| 大分県 | |

| 宮崎県 | |

| 鹿児島県 | |

| 沖縄県 |

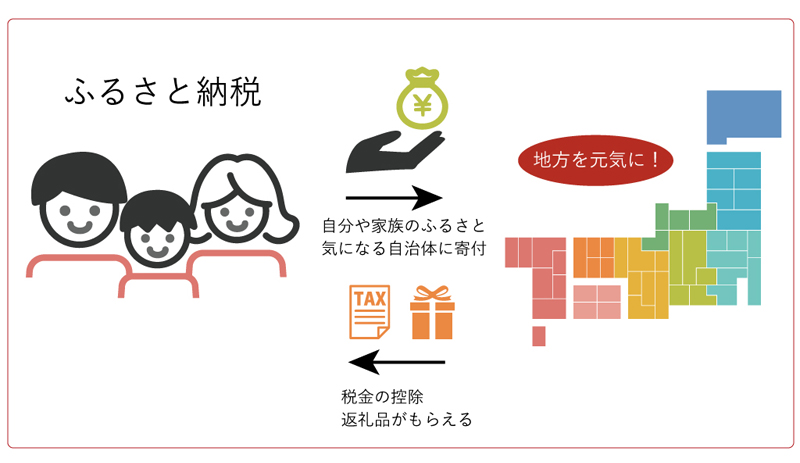

「納税」という言葉がついていますが、実際には自治体への「寄附」のことです。

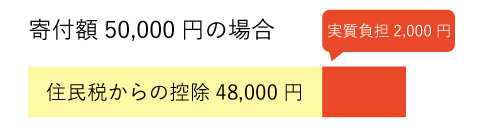

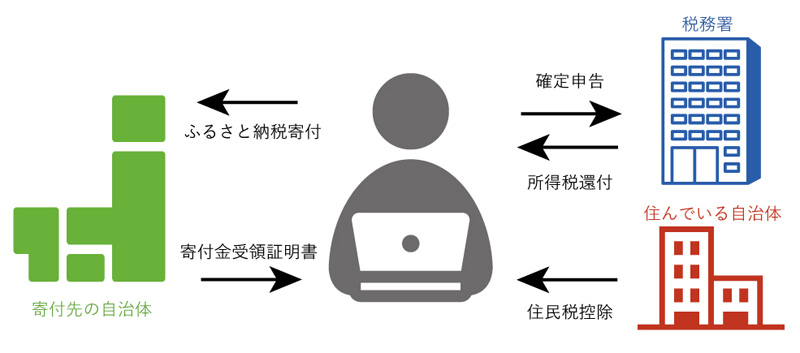

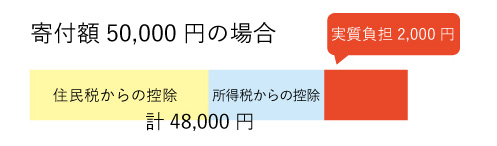

一般的に自治体に寄附をした場合、確定申告を行うことでその寄附金額の一部が所得税、及び住民税から控除されます。ですが、ふるさと納税では、自己負担額の2,000円を除いた全額が控除の対象となります。

また、多くの自治体では地域の特産品・名産品の返礼品も用意しています。地域貢献につながるだけではなく、地域の特産品・名産品がもらえる魅力的な仕組みです。

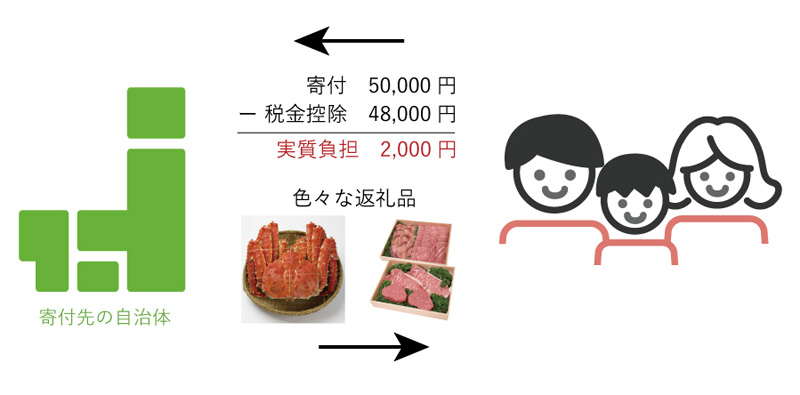

ふるさと納税を上手に活用すれば、「50,000円の寄附をして、48,000円の控除」

というように、実質2,000円の負担で地域に貢献でき、返礼品を受け取ることができます。

控除を受けるためには、控除上限額と必要な手続きが決められていますので必ず確認しましょう!

※全額控除される寄附金額には、収入や家族構成等に応じて、一定の上限があります

ご自身のふるさと納税上限額を調べましょう!

ショッピングと同じ手順で、返礼品を選びましょう!

税金控除の手続きをしましょう!

控除を受けるためには、原則としてふるさと納税を行った翌年の3月15日までに、

住所地等の管轄の税務署へ確定申告を行って頂く必要があります。

確定申告を行う際には、寄附をした自治体が発行する寄附の証明書・受領書や、

専用振込用紙の払込控(受領書)が必要となります。

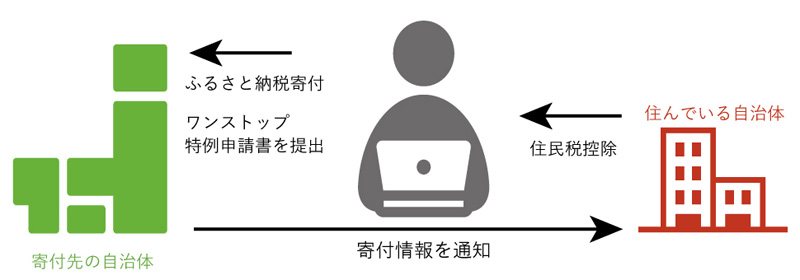

ただし、2015年(平成27年)4月1日からは、確定申告の不要な給与所得者等は、ふるさと納税先の自治体数が5団体以内である場合に限り、ふるさと納税を行った各自治体に申請することで確定申告が不要となる「ふるさと納税ワンストップ特例制度」が始まりました。

所定の条件を満たすと、確定申告なしに寄附金控除申請を行うことができます。

※(転居による住所変更など)提出済の申請書の内容に変更があった場合、

ふるさと納税をした翌年の1月10日までに、変更届出書を提出して下さい。

※特例申請書は、1自治体に複数回している場合など、寄附の度に提出する

必要がありますのでご注意ください。

※ワンストップ特例制度でのお手続きをされた方は、全額住民税からの控除となります。

ワンストップ特例制度の利用条件

1. もともと確定申告をする必要のない給与所得者であること。

※自営業者、年収2,000万円以上の所得者や、医療控除等のために確定申告が必要な場合は、確定申告で寄附金控除を申請してください。

2. 1年間の寄附先が5自治体以下であること

1つの自治体に複数回寄附しても、1カウントとなります。

ふるさと納税を行っていただいた方へ、ふるさと納税を行った先の自治体より 発行される「寄附金受領証明書」を添付して確定申告を行ってください。

※所得税、個人住民税の双方の寄附金控除の適用を受けようとする場合は、

所得税の確定申告書の提出が必要です。確定申告書に本証明書を添付し、

所轄の税務署へ確定申告書を提出してください。

※確定申告とワンストップ特例制度の併用はできません。

ワンストップ特例制度に関わる申請書を提出した後、確定申告に変更する場合、

対象となる年に行った全寄附分の控除申請をする必要があります。

確定申告の内容が優先されるため、各自治体へ申請方法変更の連絡は必要ありません。